1980年代は、日本は空前の好景気にわいていました。1989年(平成元年)12月29日の日経平均株価の終値は、38,915円87銭という最高値をたたき出したのです。しかし、翌1990年1月からは急激な暴落に転じました。

このことは、日本経済のあらゆる側面に影響したのです。銀行も例にもれず、1997年には北海道拓殖銀行、1998年には日本長期信用銀行が経営破綻に追い込まれています。さらに2010年には日本振興銀行が経営破綻に追い込まれました。

日本や世界で将来何が起こるのかは誰にもわからない以上、今後、経営破綻に追い込まれる銀行が出てくる可能性は十分にあるでしょう。

そこで今回は、銀行が経営破綻した場合

- 預金はどうなるのか

- 経営破綻した場合でも損をしないためにできることは何か

の2つのテーマについて解説します。

目次

銀行が経営破綻した場合の預金のゆくえ

破綻処理の経緯によって補償される額が違う

銀行が経営破綻した場合、その後の処理の進め方には、次の3つのパターンがあります。

- 他の銀行に救済合併・営業譲渡される(例:北海道拓殖銀行と北洋銀行)

- 一時国有化され、預金保険機構によって経営再建される(例:足利銀行)

- 救済も再建もされず、民事再生法による倒産手続が始まる(例:日本振興銀行)

このうち「1.」と「2.」については、受け皿になる会社・団体が、経営破綻した銀行の預金を引き受け、利用者への対応を引き続き行っていく形です。いわば、運営する会社・団体が変わるだけで、預金も全額保護されるため、一般利用者への影響はほとんどありません。いつもと同じように、本支店の窓口やATMでお金を引き出すこともできます。

一方、「3.」の場合は受け皿になる会社・団体が現れず、銀行をたたんでしまう(解散)ことになります。経営破綻している以上は、会社が債務超過に陥っていることがほとんどであるため、本来であれば、預金の払い戻しを求めても戻ってこない可能性は高いです。しかし、銀行の利用者を保護する観点から、預金保険制度が設けられています。

日本国内に本店のある銀行、信用金庫、信用組合、労働金庫、信金中央金庫、全国信用協同組合連合会、労働金庫連合会、商工組合中央金庫、ゆうちょ銀行の口座に預金していた場合は、自動的にこの制度の適用を受けられます。

また、農協(JA)や漁協、水産加工協(JFマリンバンク)等は別途、農水産業協同組合貯金保険制度に加入しています。

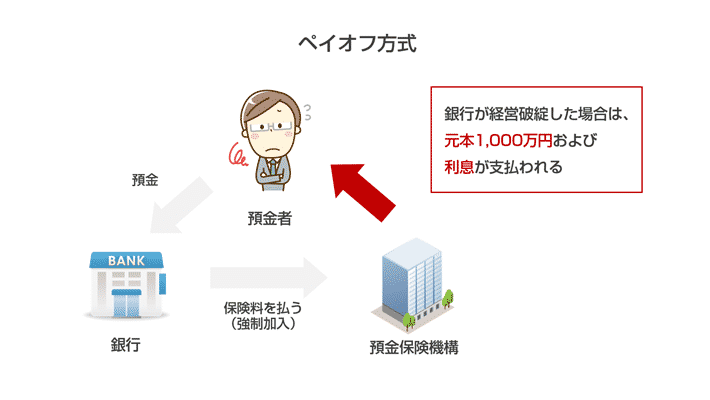

なお「銀行が破綻してもペイオフが受けられる」と言われることがあります。この場合の「ペイオフ」とは、預金保険制度で採用されている預金者保護の方法の「ペイオフ方式」を指していると考えましょう。

ペイオフ方式が適用される際の条件は、以下の通りです。

- 保護の対象となるのは、1金融機関につき1預金者あたりの元本1,000万円までと、その利息などである

- 保護の基準を超える部分は破綻金融機関の財産の状況に応じて支払われる

なお、当座預金などの利息が付かない預金(決済用預金)については、全額保護の対象となります。

また、実際にペイオフ方式により保険金の支払が行われる場合は「名寄せ」と呼ばれる作業を行わないといけません。

しかし、名寄せには時間がかかるため、完了するまでの間困らないよう、預金者は普通預金1口座当たり、60万円までを限度として仮払いが受けられます。

外貨建預金をしていた場合は注意が必要

基本的に、日本国内に本店がある金融機関であれば、預金保険制度の対象となります。ただし、日本国内に本店がある金融機関であっても、海外支店を通じて利用していた場合は対象とならないので、注意が必要です。

また、日本国内に本店がある金融機関で、国内の店舗を通じて利用していた場合であっても、保護の対象となるのは「日本円建の預金」のみです。

もちろん「他の銀行に救済合併・営業譲渡される場合」や、「一時国有化され、預金保険機構によって経営再建される」場合は全額無事です。しかし、「救済も再建もされず、民事再生法による倒産手続が始まる」場合は、ほとんど戻ってこないこともあり得ます。

銀行の経営破綻で損をしないためにやっておくべきことは?

1つの銀行に預けるのは1,000万円までにしておく

銀行が経営破綻したのちに、救済も再建もされず、民事再生法による倒産手続きが始まった場合は、最終的には預金保険機構が破綻した銀行の預金者へ直接支払いを行うことになります。

いわゆる「ペイオフ」が実行されますが、この場合、保護の対象となるのは「元本1,000万円およびその利息額」です。

なお、同じ銀行であれば、いくつかの本支店に分散させて預けていた場合であっても、保護の対象となる金額は合算して判断されることに注意してください。

つまり、どんな状況でも「元本1,000万円およびその利息額」は手元に戻ってきますが、それを超えた分については、破綻した銀行の財政状態により扱いが異なります。全く戻ってこないことだって、十分に考えられるでしょう。

外貨建預金をするなら自己資本比率の高い銀行を選ぶ

外貨建預金は日本円建の預金に比べると金利が高いため、資産運用の1つとしても根強い人気を誇ります。しかし、預金保険制度の対象外となる商品であるため、万が一、その銀行が経営破綻してしまった場合は、1円も戻ってこないことも考えられるのです。

1つの尺度として用いることができるのが、自己資本比率です。

つまり、これが高ければ高いほど「自分たちで調達した資金で会社を運営できている」という意味になるため、経営も安定していると考えられます。

なお、金融庁では1つの指標として海外営業拠点を持つ銀行に対しては8%以上、持たない銀行に対しては4%以上を達成すべき自己資本比率として定めています。

出典:銀行の自己資本に関する国際統一基準(バーゼル合意に基づく基準)と国内基準の違いを教えてください。 : 日本銀行 Bank of Japan

この数字を参考にし、自分が外貨建預金を利用しようとしている銀行の自己資本比率と見比べてみるとよいでしょう。

なお、都市銀行を擁する持株会社の自己資本比率(連結総自己資本比率、2020年9月末)は以下の通りです。

- みずほフィナンシャルグループ:17.28%

- 三菱UFJフィナンシャル・グループ:16.55%

- 三井住友フィナンシャルグループ:16.02%

- りそなホールディングス:11.49%

出典:バーゼル3関連データ(自己資本関連):2021年3月期|りそなホールディングス

ここで紹介した以外にも、各銀行は自己資本比率を含めた財務状況の開示をWebページ上で行っているので、一度チェックしておくとよいでしょう。

コメント