近年は晩婚化が進み、子どもがいない状態で一生添い遂げる夫婦も増えてきました。それ自体は何ら問題はありませんが、子どもがいない以上「どちらか一方に、万が一のことがあった場合にどうするか」は真剣に考えておく必要があります。子どものいない夫婦が、相続対策として必ず実行すべきポイントとして

- 誰が相続人になるのか確認する

- 遺言書を書く

- 納税資金を確保する

の3つを解説しましょう。

目次

ポイント1.誰が相続人になるのか確認する

法定相続人とは

民法で定められた、遺産を相続する権利がある人のことを法定相続人といいます。

誰が法定相続人にあたるのか

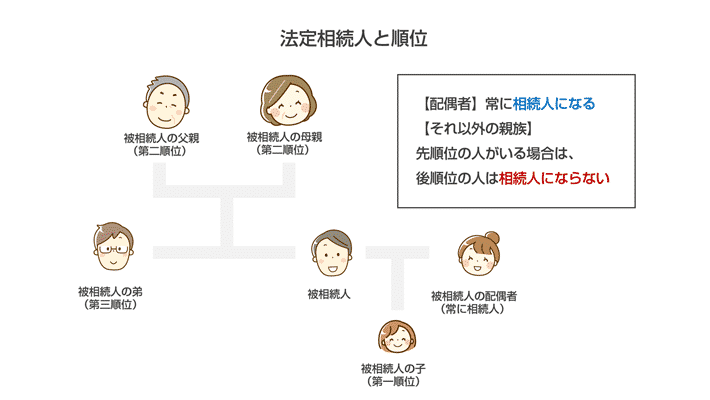

大前提として、亡くなった人(被相続人)の配偶者(夫・妻)は常に法定相続人です。それ以外の法定相続人については、相続順位が定められています。

- 第1順位 :子供(直系卑属)

- 第2順位 :親(直系尊属)

- 第3順位 :兄弟姉妹

また

- 相続順位の高い人から法定相続人になる

- より相続順位の高い人がいる場合は、低い相続順位の人は法定相続人にはなれない

という決まりは、最低限押さえておきましょう。

例えば、被相続人に配偶者と子ども、両親がいた場合は、配偶者と子どもが法定相続人になります。また、被相続人に配偶者と両親と兄弟姉妹がいた場合は、配偶者と両親が法定相続人になります。

相続財産を残したくない人がいる場合は要注意

仮に、被相続人に配偶者と兄がいたとしましょう。兄が生きているうちは、配偶者と兄が法定相続人になります。しかし、兄が亡くなってしまった後は、兄の子ども(甥・姪)が代わりに相続することになるのです。

この場合において、甥や姪と仲が良かったなら特に問題はありませんが、そうでなければ、相続財産が渡らないように対策を練る必要があります。同様に「この人には財産を残したくない」と思う人がいるなら、生前から相応の対策を講じるのが無難です。

ポイント2.遺言書を書く

遺言書を書かないと想定外の人に遺産が渡る

亡くなった人は話すことができない以上、遺された人にどうして欲しいのかを伝える術は事実上ありません。そのため、遺言書を元気なうちに書いておくのは、本来は誰にとっても必要不可欠なことです。そして、子どものいない夫婦にとっては、さらにその重要性が高まります。

仮に、生きているうちに「自分に万が一のことがあったとしたら、配偶者に全財産を渡してあげたい」と思っていたとしましょう。しかし、遺言書でその意思をはっきりと遺していないと、法定相続分に基づいて、遺産分割が行われることになります。つまり、配偶者に親、兄弟姉妹がいた場合は、遺産の一部が渡ってしまうのです。

相続財産が自宅しかない場合は要注意

預貯金や有価証券など、金銭的な価値がはっきりとわかり、しかも分け合いやすいものが相続財産に入っているなら、たとえ配偶者以外に法定相続人がいたとしても、話し合いが比較的スムーズに進むでしょう。

しかし、自宅の一戸建てやマンション、土地など、正確な金銭価値を特定するために鑑定評価が必要、かつ容易に分け合いにくい財産しかなかった場合は、注意が必要です。

このようなケースにおいて、遺言書を遺さず、法定相続人全員で遺産分割をしようとすると、自宅を売却して、その対価として受け取った現金を分け合う(換価分割)ことになります。つまり、遺された配偶者の住む場所が無くなってしまう可能性も出てくるのです。

子どものいない夫婦が遺言書を書くときの注意点

子どものいない夫婦が遺言書を書く時の注意点として

- 公正証書遺言を選ぶのが無難

- 夫婦それぞれに遺言書を作る

- 兄弟姉妹がいる場合は配慮が必要

の3点を解説しましょう。

公正証書遺言を選ぶのが無難

遺言書を「どうやって作るか」という基準で分類すると、次の3つに分かれます。

| 自筆証書遺言 | 遺言を残す人が全文(ただし、財産目録はパソコンで作成可能)・日付・氏名を自分で書いた上で押印して作成(遺言書自体は、自分で持っておくか、法務局に預けるかする) |

|---|---|

| 公正証書遺言 | 公証役場に出向き、公証人・証人の立ち合いのもと作成する(遺言書自体も、公証役場に預かってもらう) |

| 秘密証書遺言 | 自身で遺言書を作成し、公証人・証人にその存在のみを証明してもらう(遺言書自体は、自分で持っておく) |

このうち、公正証書遺言には、次のようなメリットがあります。

- プロが作る遺言書であるため、内容が正確である

- 公証役場で保管するため、盗難・紛失のリスクが少ない

既に触れた通り、子どものいない夫婦の場合、相続が発生した際は遺言書の内容が非常に重要になります。自筆証書遺言を選択し、万が一内容が間違っていたり、法的に無効だったりした場合は、望むような結果が得られません。そのような背景を考えると、公正証書遺言を選択するのが無難でしょう。

夫婦それぞれに遺言書を作る

例え夫婦であっても、連名で遺言書を作成することはできません。本来、遺言書は相続が発生するまで(亡くなるまで)は、自分の意思に基づき、自由に内容を変更できます。

民法 第1022条

(遺言の撤回)

遺言者は、いつでも、遺言の方式に従って、その遺言の全部又は一部を撤回することができる。

しかし、夫婦が連名で遺言書を作成するとなると、内容を変更する場合にも、お互いの同意が必要になるはずです。そうなると、自由に内容を変更できるとは言えなくなるので、夫婦連名の遺言書を作成することは、できない決まりになっています。

兄弟姉妹がいる場合は配慮が必要

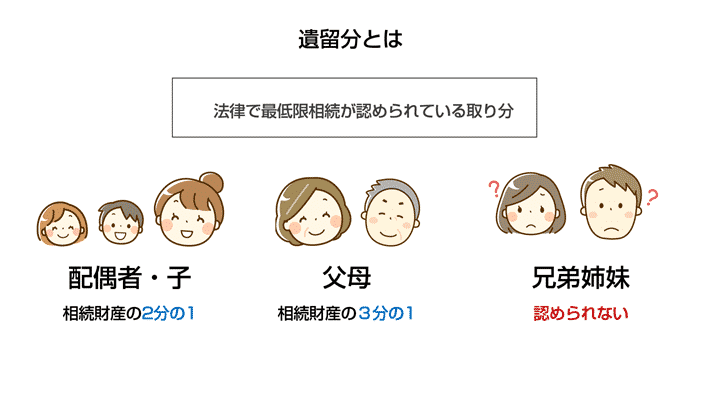

民法上、被相続人に近しい間柄だった人に対して認められている、最低限の遺産相続分のことを「遺留分」と言います。遺留分が認められるのは、子どもと親のみで、兄弟姉妹には認められません。

つまり、遺言書で「兄弟姉妹には一切相続させず、配偶者にのみすべて財産を相続させる」と明記した場合、兄弟姉妹には相続財産を受取る余地はありません。

ポイント3.納税資金を確保する

配偶者の税額の軽減

実際のところ、相続税では「配偶者の税額の軽減」という制度が設けられているため、相続財産の評価額が1億6,000万円までなら、相続税はかかりません。

しかし、夫婦のどちらか一方が自営業を営んでいたなどの理由で、資産の評価額が1億6,000万円を超えそうなら、納税資金を確保しておいたほうがいいでしょう。相続対策を行ったとしても、相続税の支払義務が生じた際に、実際に支払えなくてはどうしようもありません。

相続税は現金での一括納付が基本

相続税は現金での一括納付が基本です。現金での一括納付が難しい場合の例外的な扱いとして

- 延納:担保を提供した上で、一定の期間内で分割払いができる

- 物納:延納をしても全額の支払いが難しい場合、現金の代わりに物で相続税の支払いができる

がありますが、認められる条件が厳しいので、まずは現金で納付できることを目指すのが基本です。共働きの夫婦であれば、収入の多いほうが生活費を多めに出し、少ない方が貯金をしておくなどして、納税資金を確保できるようにしておきましょう。

生前贈与も活用しよう

また、夫婦間の贈与であっても、1年間に110万円までであれば、贈与税はかかりません。1年間に110万円を収入の多い方から少ない方へ贈与し、納税資金として貯めるのも1つの手段でしょう。

ただし、贈与を行っていた証拠になるよう、贈与を行う都度、贈与契約書を取り交わすのを忘れないようにしてください。

コメント