マイホームを購入する際、多くの人が住宅ローンの借り入れをするのが一般的です。このことを考えると、どこの金融機関で住宅ローンを借りるか考えることも、マイホームを購入する上ではかなり重要になるでしょう。

そして、どこの金融機関で住宅ローンを借りるにしても、返済方法と金利は必ずチェックしましょう。何となく「審査に通りそうだから、まあいいか」という気持ちで借り入れをしてしまうと、後で後悔することになりかねません。今回は、住宅ローンの返済方法と金利について、詳しく解説しましょう。

目次

住宅ローンにおいて返済方法と金利が重要になる理由は?

筆者は、住宅ローンを選ぶ際は、最低限でも、返済方法と金利について理解した上で進めるべきだと思っています。理由を一言でまとめると「総返済額がまったく違ってくるから」です。

総返済額がまったく違ってくるから

例えば、マイホームを購入するための資金として、2,000万円を借り入れ、30年で返済するとしましょう。この場合、借入金利が年2.0%の場合と年3.0%の場合とで、総返済額がどれだけ違ってくるのかを計算してみました。なお、返済方法は元利均等返済として計算しています。

| 年2.0%の場合 | 26,612,280円(うち利息分:6,612,280円) |

| 年3.0%の場合 | 30,355,200 円(うち利息分:10,355,200円) |

30年間の利息の差は

となります。また、詳しくは後述しますが、同じ金額を借り入れ、しかも適用される借入金額が同じだったとしても、返済方法が変わると返済総額が全く違ってくるので、併せて注意が必要です。

事前のシミュレーションは必須

いずれにしても、ちょっとした利息や返済方法の違いが、大きな総返済額の違いとなって跳ね返ってくるのが、住宅ローンならではの特殊な事情です。

2種類の返済方法とは

住宅ローンは、借入金額である元金に、時間の経過により発生する利息を加えた金額に基づいて計算した額を返済していく契約を結びます。その際、元金と利息をどのように設定して返済をしていくかで、毎月の返済額が決まっていくので注意しましょう。

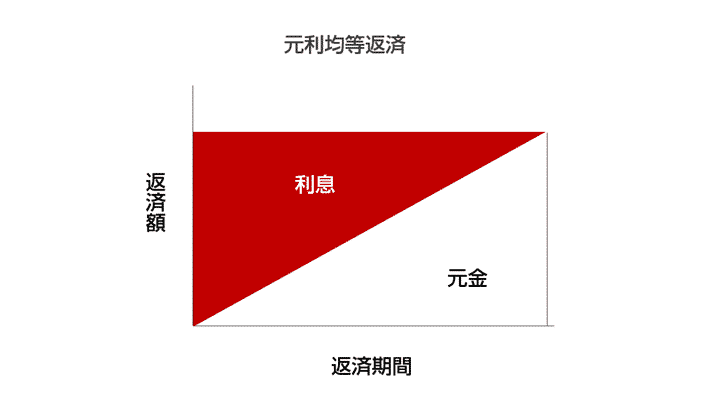

元利均等返済

なお、実際は端数調整のため、初回や最終回の分だけ、返済額が上下することもあるようです。

メリット

メリットとしては、毎月の返済額が一定になるため、家計管理をしやすくなることが挙げられます。給料など、毎月家に入ってくるお金の中から、住宅ローンの返済にいくらあてなくてはいけないかがはっきりするので、貯蓄計画も立てやすいはずです。

デメリット

元利均等返済は、返済が始まった最初のころは、毎月の返済に占める利息の金額が大きく、時間の経過とともに少なくなっていくという性質を有しているためです。つまり、最初のうちは元金の返済がなかなか進まないため、利息も発生してしまいます。

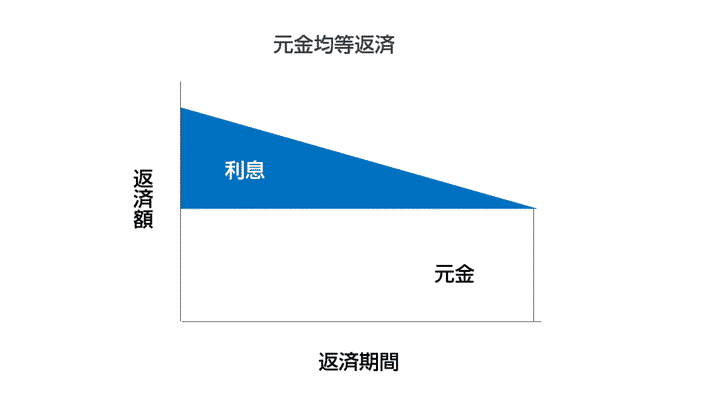

元金均等返済

利息部分はローン残高に基づいて計算されるので、ローン残高が大きい初期の方が高く、時間の経過に連れて減っていくと考えましょう。

メリット

元金均等返済のメリットは、元利均等返済と比べると、総返済額が少なくなることです。トータルで見て、できる限り出費を抑えたいという人に向いているでしょう。

デメリット

一方、デメリットとしてはローンの返済が始まった直後の返済額が高くなってしまうことが挙げられます。その後、時間の経過とともに毎月の返済額は減っていきますが、かなり気を引き締めて臨まないといけません。また、毎月の返済額が一定ではないので、どのように家計管理や貯蓄計画をするかも真剣に考える必要があります。

シミュレーション

ここで、同じ金額・返済期間・借入利率で借りた場合、元利均等返済と元金均等返済の場合とで、どれだけ返済額が違うのかを比べてみましょう。金額・返済期間・借入利率は以下の通りです。

- 借入金額:2,000万円

- 返済期間:30年

- 借入利率:年2.0%

わかりやすくするために、表にまとめてみました。

| 元利均等返済の場合 | 元金均等返済の場合 | |

| 総返済額 | 26,612,280円 | 26,016,228 円 |

| 総返済額のうち利息分 | 6,612,280円 | 6,016,228 円 |

3種類の金利とは

一方、住宅ローンは元金に対し、金利をどのように設定するかによっても分類することができます。ここでは、現在主に使われている金利の設定方法を3つ紹介しましょう。

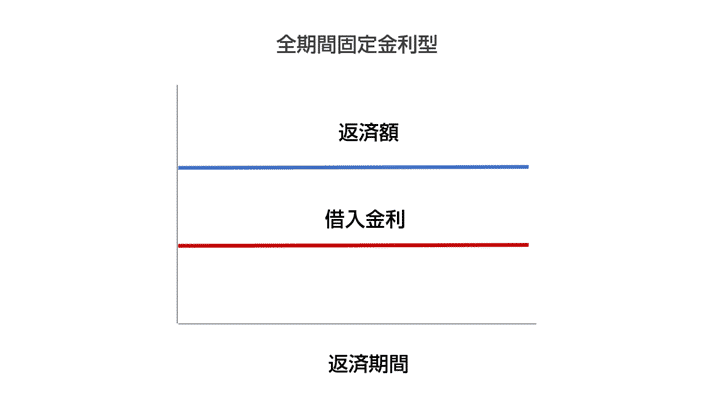

全期間固定金利型

メリット

言い換えれば、住宅ローンの借り入れを行う段階で、完済までに必要な総支払額は確定します。将来の資金計画の立てやすさを重視したい人には向いているでしょう。

デメリット

金利の上昇が起こらない限り、変動金利型の場合と比べると、総返済額は高くなりがちなので注意しましょう。

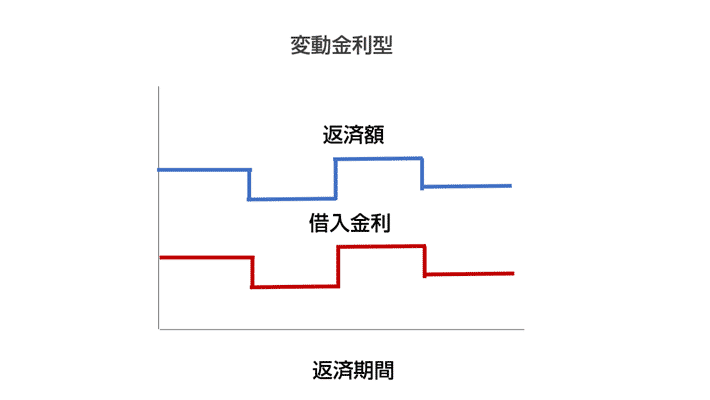

変動金利型

メリット

先述した全期間固定金利型よりも、変動金利型の場合は、適用される借入利率は低いです。そのため、借入期間中も金利が低く推移すれば、総返済額も少なくなるでしょう。

デメリット

逆に、金利が上昇した場合、上昇の程度によっては、総返済額が膨れ上がってしまう可能性もあります。なお、実際は債務者の負担を軽減させるため、金利の変動に伴って返済額が上昇する場合であっても、従来の返済額の1.25倍を上限とするという規定を設けている金融機関がほとんどです。天井知らずに膨れ上がる可能性はかなり低いでしょう。

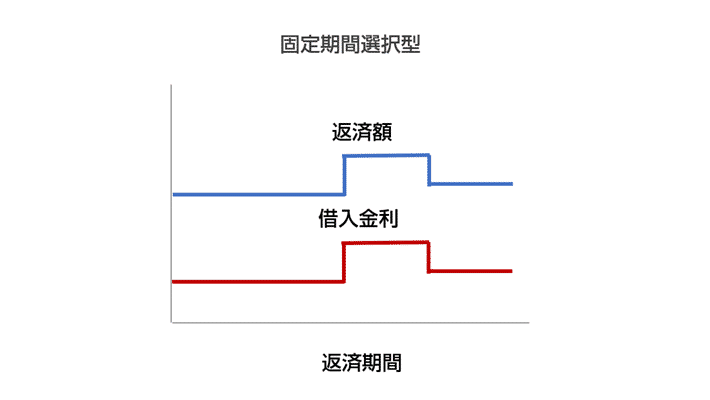

固定期間選択型

固定期間選択型とは、5年間などというように、一定期間は金利が固定されているものの、その期間が終了した後には変動金利が適用されるという方式を指しています。なお、一定期間がどのくらいなのかは個々の金融機関によって扱いが異なるので、確認しましょう。

メリット

固定期間選択型は、変動金利型と固定金利型をミックスした方式とも言えます。そして、全期間固定金利型に比べると、固定期間選択型の方が、金利が安い場合がほとんどです。住宅ローンの支払いに慣れていない期間を、金利が安く、しかも毎月の利息負担額がほぼ決まっている状態で過ごせるので、返済のペースがつかみやすくなるでしょう。

デメリット

一方、固定期間が終了したあとは、変動金利が適用されます。そのため、返済額が最終的にいくらになるのかがつかみにくく、家計管理をする上でも注意が必要です。また、適用される変動金利も、通常の変動金利型に比べると高く設定されていることが多くなっています。

コメント